Ипотека и инфляция, девальвация, дефолт

Ипотека и инфляция, девальвация, дефолт

Ипотека и инфляция, девальвация, дефолт

На фоне уверенно-фатального падения рубля относительно доллара и евро у граждан возникает вопрос: а стоит ли брать ипотеку? И что будет с ипотечными обязательствами, возникшими до падения рубля (девальвации), усиления инфляции? А затем в голове всплывает страшное слово «дефолт» - мы не знаем толком, что это такое, но ассоциации возникают неприятные.

Давайте разберемся, что ожидает заемщика по ипотеке в случае перечисленных финансовых событий: инфляции, девальвации, дефолта.

Ипотека и инфляция

Инфляция представляет собою рост цен, причем не просто рост, а массовый, на все товары и услуги, а также устойчивый.

Простое повышение цен за некоторые виды товаров экономисты называют скачком цен, но не инфляцией. Инфляция же – стабильный процесс, в результате которого деньги фактически обесцениваются.

Отношения с ипотечными кредитами у инфляции сложные.

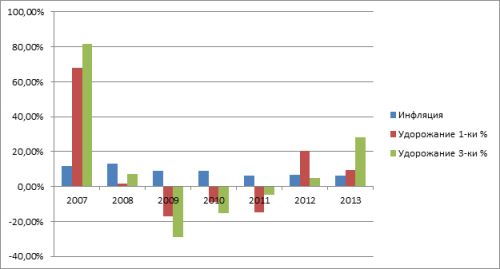

Постоянная небольшая инфляция естественна и присутствует в большинстве государств современного мира. Банковские продукты ориентируются на такую инфляцию. В какой-то мере небольшая инфляция даже может быть выгодна заемщику по ипотеке (особенно, если кредит взят на льготных условиях под низкую процентную ставку и на большой срок – такие программы есть для военных и молодых семей).

Фактические получается, что возвращает он, несмотря на проценты, едва ли не меньше, чем занимал.

А вот стремительная инфляция приведет к резкому падению уровня жизни: доходы заемщиков не будут расти так быстро, как цены. Соответственно, для каждого заемщика настанет частный финансовый кризис: денег на платеж по ипотеке не останется, поскольку они будут уходить на более насущные нужды: питание, одежду.

Ипотека и девальвация

Девальвация тоже означает обесценивание денег. Но если термин «инфляция» говорит снижении покупательной способности на внутреннем товарном рынке страны, то «девальвация» - об уменьшении стоимости по сравнению с «твердыми валютами».

Твердые валюты – валюты государств с низкой инфляцией, стабильной политической обстановкой, обеспеченные драгметаллами, имеющие стабильный курс относительно других валют. В качестве примера твердых валют можно назвать доллар, евро и британский фунт.

Снижение стоимости должно быть резким и стабильным, небольшие изменения стоимости в обе стороны называют колебаниями, а не девальвацией.

Судьба ипотечного кредита при девальвации рубля зависит от условий кредитного договора.

Во-первых, многие ипотечные кредиты в период относительно стабильного рубля оформлялись в долларах – проценты по ним были значительно ниже. Соответственно, получая доход в рублях, после девальвации заемщик должен будет тратить больше рублей на формально не изменившийся в размере периодический платеж.

Во-вторых, для некоторых рублевых ипотечных кредитов предусмотрена плавающая процентная ставка, завязанная на определенную величину. В прошлом банки могли давать себе полную свободу, определяя ее. Но закон о потребительском кредите установил, что плавающие ставки можно ориентировать лишь на величину, которая никак не зависит от банка и его аффилированных лиц и публикуется в средствах массовой информации.

В качестве примера таких величин можно назвать:

- ставку рефинансирования Банка России;

- Libor (Либор) или Лондонская межбанковская ставка предложения, демонстрирующая под какой процент банки готовы давать друг другу кредиты;

- MosPrime(МосПрайм) – аналогичная Либор величина, которая используется в России для рублевых кредитов.

Увеличение ставок МосПрайм и рефинансирования при девальвации приведет к росту платежей по ипотеке с плавающей ставкой.

Ипотека и дефолт

Дефолт – экономический термин, в части аналогичный банкротству. Разница лишь в том, что есть еще одна, кроме дефолта-банкротства, разновидность – технический дефолт, при котором присутствует возможность в будущем выполнить обязательства, уплатить долги.

Возможен дефолт организации или целого государства – ведь у последнего тоже есть долги и обязательства, кредиты в национальной или иностранной валюте.

Когда мы говорим о грядущем дефолте и ипотеке, то имеем в виду дефолт России. Однако Центробанк говорит, что финансовый кризис, который разразился сейчас назвать дефолтом нельзя по следующим причинам:

- у России почти нет внешних долгов;

- у России большой золотой запас.

Таким образом, банкротства государства ожидать не приходится. А значит, государственные зарплаты и пенсии будут выплачиваться своевременно, и граждане смогут платить по ипотеке.

В общем, неустойчивая ситуация на финансовом рынке в России может повлечь за собою ужесточение банками условий по ипотечным кредитам и частичное сворачивание программ. Пока такого эффекта не наблюдается, но все еще впереди.

Комментарии и отзывы